Hoe werkt “schuldafbouw”, het mechanisme dat overnames vergemakkelijkt?

Hoe werkt “schuldafbouw”, het mechanisme dat overnames vergemakkelijkt?

Deze techniek vereenvoudigt de kredietverlening, maar moet voorzichtig worden toegepast.

De term “debt push down” verwijst naar elk type regeling waarbij een deel van de overnameschuld wordt doorgeschoven naar de onderneming die wordt overgenomen (de doelonderneming). Deze regelingen, die een aantal opeenvolgende transacties vergen, zijn vrij complex, maar worden niettemin gewaardeerd omdat zij het voordeel bieden de financiering van de overname te vergemakkelijken.

Het is in het gemeenschappelijk belang van de bankier, de koper en de verkoper om een win-win formule te vinden en de financiering zo snel mogelijk rond te krijgen (1).

Waarom schuldafbouw?

Aangezien de overnemende onderneming (holding) doorgaans weinig substantie heeft, hebben banken liever de doelonderneming als debiteur, omdat deze een track record, potentiële zekerheden en een betere kredietwaardigheid heeft. Het is dus heel verleidelijk voor de holding om de sterke punten van haar nieuwe dochteronderneming te gebruiken om een overname te financieren.

Welke structuur moet worden gekozen?

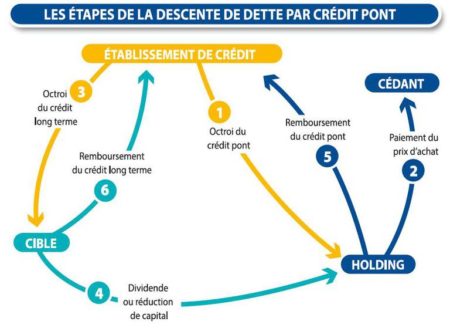

Doorgaans worden de fondsen verstrekt door middel van twee leningen (zie onderstaande afbeelding). Aan de holding wordt een overbruggingskrediet verstrekt om de overnameprijs te dekken. Na de overname verstrekt de bank een tweede lening aan de doelonderneming zelf, zodat deze een garantie kan aangaan. Met de beschikbare middelen keert de doelonderneming een dividend uit (of verlaagt zij haar kapitaal) zodat de holding het overbruggingskrediet kan terugbetalen.

Het eindresultaat is dat de langetermijnfinanciering terugvloeit naar de doelonderneming, die deze vervolgens terugbetaalt aan de bank.

Alternatieve structuren

Onder de vele varianten van deze regeling is er nog een die veel voorkomt en gebaseerd is op het principe van uitgestelde betaling. De holding koopt de aandelen van de doelonderneming in ruil voor een verbintenis om later te betalen (vendor loan). Na de overname verstrekt de bank een lening aan de doelonderneming, gedekt door garanties op haar activa. De doelonderneming keert de opgehaalde middelen via een uitzonderlijk dividend uit aan de holding, die vervolgens haar verkoperslening kan vereffenen. Dit type regeling is bijzonder geschikt wanneer er een klimaat van vertrouwen bestaat tussen de partijen (bv. een familiale verkoop).

Voldoende eigen vermogen?

Welke regeling ook wordt gekozen, de doelvennootschap moet over voldoende eigen vermogen beschikken. Om het overbruggingskrediet of de verkoperslening terug te betalen, zal de doelvennootschap een dividend moeten uitkeren, wat slechts is toegestaan ter waarde van de beschikbare reserves (inclusief ingehouden winst). Als het aandelenkapitaal groot is, kan ook een kapitaalvermindering worden overwogen.

Wel of geen financiële steun?

Valt schuldvermindering onder financiële bijstand of niet? Deze vraag wordt vaak gesteld. Ter herinnering: wanneer een doelonderneming haar moederonderneming bijstaat om haar eigen aandelen te verwerven, bestaat financiële bijstand uit het opzetten van een speciale procedure, onderworpen aan strikte formaliteiten, om de belangen van schuldeisers en minderheidsaandeelhouders te beschermen. Tegenwoordig wordt aanvaard dat het aangaan van schulden niet noodzakelijkerwijs de uitvoering van financiële bijstand impliceert, aangezien het oorzakelijk verband een essentieel criterium is om een onderscheid te maken (2).

Analyse per geval

De voorgestelde regeling moet dus per geval worden geanalyseerd. De documentatie van de transactie is belangrijk, want als het verband tussen de overbruggingslening en de langlopende lening bij aanvang van de regeling kan worden vastgesteld, zal het moeilijk zijn het oorzakelijk verband te ontkennen. Zijn de twee transacties daarentegen niet opzettelijk met elkaar verbonden, dan lijken de formaliteiten voor financiële bijstand niet nodig.

Deze wettelijke bepalingen moeten restrictief worden uitgelegd. Twijfel is dus in het voordeel van de rechtzoekende. Het is echter raadzaam dit type regeling met de nodige omzichtigheid te gebruiken en gespecialiseerd advies in te winnen.

(1) Dit artikel is vrij geïnspireerd op het werk van Koen Troch, André-Pierre André-Dumont en Xavier della Faille.

(2) Dit principe werd vastgelegd in een arrest van het Hof van Beroep van Bergen van 16 april 2012.

Foto : Shutterstock