Les garanties d’actif et de passif

Les garanties d’actif et de passif

Dans notre dernier article (LLE du 6 mars 2010), nous avons évoqué l’audit d’acquisition ou la due diligence comme un moyen pour l’acquéreur d’éviter des mauvaises surprises. Il existe un autre outil important pour éviter “ces cadavres dans les placards” : les garanties d’actif et de passif. De quoi s’agit-il ?

Lors du rachat de parts, le repreneur reprend l’ensemble des droits et obligations de l’entreprise. L’analyse du bilan et l’audit d’acquisition lui ont permis de se faire une idée de la valeur. Mais il se peut qu’il y ait des risques cachés (passifs occultes) qui apparaissent après un certain temps : litige commercial non provisionné, stocks surévalués, créances douteuses… L’acquéreur devra donc assumer les risques de l’entreprise, même s’il s’agit d’erreurs du passé. Si rien n’est stipulé dans le contrat de cession, son recours vis-à-vis du cédant sera très limité car la protection prévue par la loi est minimaliste.

Les garanties sont donc un sujet de négociation important et souvent délicat. Il s’agit d’un chapitre crucial de la convention de cession, parfois même une convention séparée. Les déclarations et garanties d’actif et de passif couvrent généralement les points suivants :

-Les actions ou les parts représentent l’ensemble du capital. Elles ne sont pas grevées de gage ni de nantissement et peuvent donc être vendues librement par le cédant ;

-Les comptes annuels annexés ont été réalisés conformément aux principes comptables et donnent une représentation fidèle de la réalité économique;

-Les créances commerciales sont valables et pourront être réalisées dans un délai de paiement normal;

-Il n’y a pas de litige en cours qui ne serait pas provisionné ;

-La société a respecté toutes les normes, obligations et règlements qui lui incombent. Elle dispose des permis et attestations nécessaires (à détailler) ;

-Il n’y a pas eu de distribution de bénéfice postérieure à la date du dernier bilan annexé.

Certains risques peuvent être exclus de la garantie s’ils sont précisés et acceptés par l’acquéreur. Le cédant a donc intérêt à spécifier tout élément qui pourrait porter préjudice à l’acquéreur.

La convention doit également préciser la manière dont se dérouleront les éventuels appels à la garantie et le règlement des conflits :

-Procédure et délais. Chaque appel doit se faire dès la prise de connaissance du préjudice (délai à préciser). Le cédant pourra se défendre par un conseil de son choix et à ses frais. Il conservera donc “la direction du procès”, puisque c’est lui qui devra en assumer les conséquences ;

-Plafond de la garantie. Généralement, un montant maximal est fixé, même si le préjudice final s’avère finalement supérieur ;

-Garantie de la garantie. Afin de sécuriser le paiement en cas d’appel, il est possible de négocier le blocage d’une somme sur un compte bloqué ou une garantie bancaire. Ce montant est habituellement inférieur au plafond ;

-Seuil d’intervention. Afin d’éviter des appels pour des sommes dérisoires, un seuil minimal ou une franchise peut être mis en place ;

-Durée. Le risque social et fiscal est en principe couvert pour la durée de la prescription légale (cinq ans, sauf en cas de fraude avérée : sept ans). Pour les autres risques, la durée se discute (habituellement deux à trois ans).

Dans le cadre d’une négociation de cession, il est primordial que le cédant ne cache pas d’informations importantes au sujet de son entreprise. En effet, celles-ci seront sans doute révélées lors de l’audit d’acquisition ayant pour conséquence de rompre le climat de confiance indispensable à la conclusion de l’accord. Même si ces éléments apparaissent après la cession, le mécanisme de garantie permet à l’acquéreur de se retourner contre le cédant, dans le cadre limité de la convention de cession de parts.

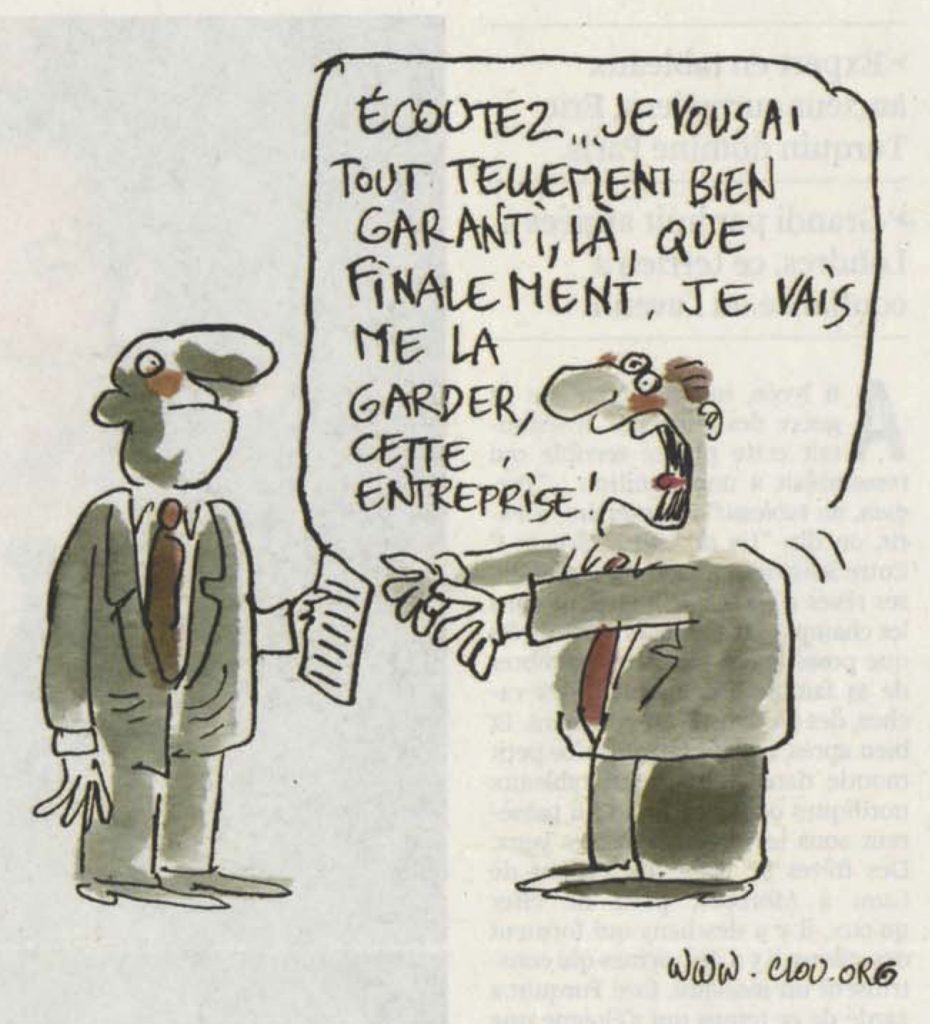

Illustration : Clou